Az opciós ügylet olyan szerződés, mely az egyik félnek vételi vagy egyéb jogot enged valamely értékpapír megvásárlására. Tehát az opciós ügyleteket egyszerűen megfogalmazva: az opció vásárlójának jogot biztosító, míg az opció kibocsátójának kötelezettséget keletkeztető ügyletek.

Két fajtája van: a Call (vételi) opció, illetve a Put (eladási) opció. A vételi opció vételi jogot biztosít jogosultjának (vevőjének), míg az opció kiírója (eladója) kötelezettséget vállal az eladásra. Ezzel szemben az eladási opció eladási jogot biztosít jogosultjának (vevőjének), míg az opció kiírója (eladója) kötelezettséget vállal a vételre.

Az opcióknak két típusát különböztetjük meg: az európai opciót és az amerikai opciót. Az európai típusú opciók esetében a joggal csak egyetlen időpontban, az opciók lejáratakor lehet élni. Míg az amerikai típusú opciók esetében a joggal az opciók lejáratakor bármikor lehet élni.

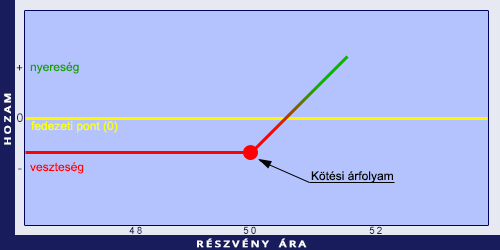

Az opció alapterméke az az eszköz, melynek megvételére vagy eladására az opció jogot biztosít. Az opció lejárata az az időpont, amikor vagy ameddig az opciót le lehet hívni, azaz a joggal lehet élni. Az opció kötési árfolyama az az árfolyam, amelyen az opció lehívása esetén az alapterméket meg lehet vásárolni, vagy el lehet adni. Egy egyszerű példával élve, ha egy Call opciót vásárolunk, melynek a kötési árfolyama $50, akkor megvehetjük az adott részvényt $50 értékben bárhogyan is áll annak árfolyama.

Azonban Ön csak abban az esetben vennénk meg a részvényt (hívnánk le a Call opciót), ha a részvény jelenleg többet ér, mint $50. Ha a részvény árfolyama $50 alatt van, akkor nem érdemes érvényesítenie jogunkat, hisz jelenleg is olcsóbban tudunk hozzájutni a részvényhez egy egyszerű részvényvásárlással.

Az opció piacait tekintve beszélhetünk tőzsdei, illetve tőzsdén kívüli, más néven OTC (Over-the-counter) opcióról. A tőzsdéken az opciós szerződések tulajdonságai (alaptermék, lejárat, kötési árfolyam) szabványosítva vannak. A legismertebb opciós termékek a tőzsdeindexekre szóló opciók. A Budapesti Értéktőzsdén a BUX indexre, egyes likvidebb részvényekre, devizákra és mezőgazdasági árukra lehet opciós ügyeleteket kötni, bár a forgalom igen alacsony.

Az opció lejáratkori értéke azzal az értékkel egyenlő, melyet akkor kapnánk, ha az opciót lehívnánk, ha érdemes, vagy nullával, ha az opciót nem érdemes lehívni. Vételi opció esetében tehát egyenlő az alaptermék árának és a kötési árfolyamnak a különbségével, vagy nullával, ha a különbség negatív. Eladási opció esetében pedig egyenlő a kötési árfolyamnak és az alaptermék árának a különbségével, vagy nullával, ha a különbség negatív. Az opciók értéke lejárat előtt az opció típusától függően határozható meg. Európai típusú opciók esetében az a Black-Scholes képlet analitikus módszerrel határozza meg az értéket.

Amerikai opciók esetében az érték analitikusan nem, csak numerikus módszerekkel határozható meg. Ezek közül a legismertebb a Binomiális modell.

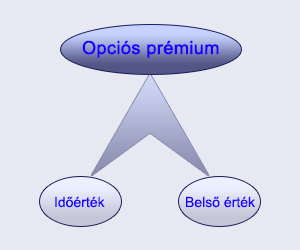

Az opció értéke két tényezőre bontható fel, ez az időérték és a belső érték.

Belső érték az az érték, amelyet az opció érne, ha ma lehívnánk (vételi esetén tehát az alaptermék ára a kötési árfolyammal csökkentve). Az időérték az érték fennmaradó része, azaz az opció értéke csökkentve az időértékkel. Lejáratkor az opció időértéke nulla, az opció értéke egyenlő a belső értékkel.

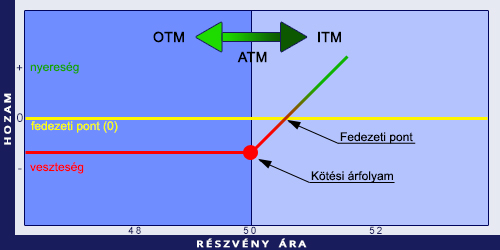

Az In the money (ITM) opciónak van belső értéke, vagyis Call opció esetén a mögöttes termék árfolyama magasabb, mint a kötési árfolyam, Put opció esetén alacsonyabb a kötési árfolyamnál. Az At the money (ATM) opciónak a kötési árfolyam megegyezik a mögöttes termék árfolyamával, míg az Out of the money (OTM) opciónak nincs belső értéke, vagyis Call opció esetén a kötési árfolyam magasabb a mögöttes termék árfolyamánál, Put opció esetén a kötési árfolyam alacsonyabb a termék áránál. Az alábbi ábra Call opciók esetében szemlélteti az ITM, ATM és az OTM fogalmakat.

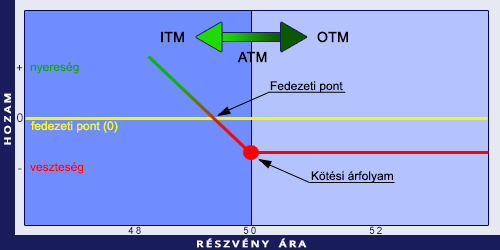

A Put opciók esetében az ITM, ATM és az OTM fogalmak az alábbi módon értelmezhetőek.

Fontos tényező az opciók árazásánál az Implied Volatility (Származtatott Volatilitás). Ezt használja fel a Black-Scholes opciós árazási modell is. A számításához a következő tényezőkre van szükség: részvény árfolyama, lehívási árfolyam, kockázatmentes hozam, valamint a lejáratig hátralévő idő. A legtöbb NASDAQ részvény, különösen a technológiai papírok nagyobb volatilitással rendelkeznek, mint más, pl a NYSE-n kereskedett termékek, így ez az opciók árában is megmutatkozik.