Leírás

A Straddle opció népszerű stratégia. Egyidejűleg vásárolunk azonos kötési árfolyamú és lejáratú Put és Call opciókat, ezért egyaránt profitálhatunk emelkedő, illetve zuhanó részvények esetén is. Az ügylet mindkét szára lefelé limitált, felfelé pedig korlátlan. Abban az esetben, ha a részvények mozgása fedezi az ügylet költségeit, akkor profit is termelődhet. A pozíció kialakításához javasolt a legalább két hónap lejáratú ATM opciók vásárlása, de a három hónap az optimális. A lejárat előtti utolsó hónapban azonban legyünk óvatosak, ugyanis ebben az időszakban az idő múlása gyorsított ütemben érvényesíti káros hatását. Olyan részvényeket keressünk, melyek árbóc vagy zászló alakzatot mutatnak, a részvényárak erősödnek és a volatilitás pedig jelentős mértékben csökken. A piac iránya semleges és tetszőleges irányban robbanásszerűen elmozduló részvények esetén növekvő volatilitásra számítunk. Ideális esetben alacsony implikált volatilitásra számítunk. Mivel opciókat vásárolunk, ezért nettó debit jellemző az ügyletre. Maximális kockázatunk korlátozott, maximális nyereségünk pedig potenciálisan korlátlan.

- Típus: Neutral

- Ügylet: Debit

- Maximum profit: Korlátlan

- Maximum kockázat: Korlátozott

- Stratégia: Volatilitás

Az ügylet létrehozása

- Vásároljunk ATM Put opociókat.

- Vásároljunk azonos lejáratú ATM Call opciókat.

Az ügylet lépései

Belépés:

- A chartokon például árbóc alakzatot mutató részvényeket keressünk.

Kilépés:

- Felfelé lendületes részvény esetén adjuk el a Call opciót.

- Lefelé lendületes részvény esetén adjuk el a Put opciókat.

Az ügylet jellemzői

Maximális kockázat: Kifizetett nettó debit.

Maximális profit: Korlátlan.

Időérték jellemzője: Az idő múlása hátrányos, főleg a lejárat előtti utolsó hónapban.

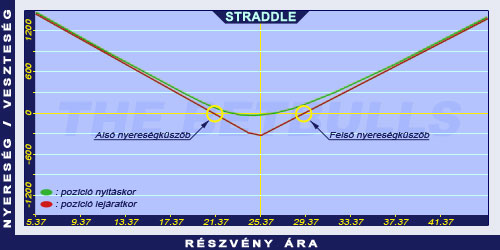

Alsó Nyereségküszöb: Kötési árfolyam – nettó debit.

Felső Nyereségküszöb: Kötési árfolyam + nettó debit.

Előnyök és hátrányok

Előnyök:

- Tetszőleges irányban mozgó részvény esetén profit termelődhet.

- Korlátozott kockázat.

- Mozgó részvény esetén a maximális nyereség potenciálisan korlátlan.

Hátrányok:

- Költséges.

- Profit termeléshez szükséges a részvények és az opcióárak jelentős mozgása.

- A Bid/Ask különbözet kedvezőtlen módon befolyásolhatja az ügylet kvalitását.

Az ügylet lezárása

Pozíció lezárása:

- Adjuk el Call és Put opcióinkat.

A veszteség enyhítése:

- Ha a lejáratig már csak egy hónap van, akkor adjuk el a pozíciót.

Példa

2004. május 17-én az ABCD kereskedése 25.37$-on történik. Vásárolunk 2004. augusztusi lejáratú és 25.00$ küszöbárú Put opciót, melynek prémiuma 1.70$. Vásárolunk 2004. augusztusi lejáratú és 25.00$ küszöbárú Call opciót, melynek prémiuma 2.40$.

Az alaptermék (részvény) ára: S=25.37$

A vásárolt Put prémiuma: PV=1.70$

A vásárolt Call prémiuma: CV=2.40$

Kötési árfolyam (küszöbár): KP=25.00$

Kötési árfolyam (küszöbár): KC=25.00$

Nettó terhelés: ND

Maximális kockázat: R

Maximális profit: Pr

Alsó nyereségküszöb: ANyK

Felső nyereségküszöb: FNyK

Nettó terhelés (debit): ND = PV + CV

Maximális kockázat (rizikó): R = ND

Maximális profit (nyereség): Korlátlan

Alsó nyereségküszöb: ANyK = K - ND, ahol K = KP = KC

Felső nyereségküszöb: FNyK = K + ND

ND = 4.10$

R = 4.10$

Pr = korlátlan

ANyK = 20.90$

FNyK = 29.10$