Leírás

A Short Strangle opció a Short Straddle ügylet változatának is tekinthető. Javítani akarunk nyereséges ügyletünk valószínűségén azzal, hogy növeljük a kötési árfolyamok különbségét, ezáltal a nyereségküszöbök is távolodnak egymástól. Nem eladunk ATM opciókat, hanem OTM Call és Put opciókat adunk el, jövedelmünk javításának érdekében. A (Long) Strangle ügylettel ellentétes tranzakció. Mindkét összetevő lefelé korlátlan. Ha a részvények mindkét irányban ingadoznak, akkor a pozíció is bizonytalan. Ha azonban a részvények egy bizonyos sávban maradnak, akkor nyereségünk limitált. A piac iránya semleges, mozdulatlan részvényekre számítunk. Továbbá arra is számítunk, hogy a jövőben a volatilitás is gyengül. Ideális számunkra a magasabb implikált volatilitás. Egy hónap (vagy rövidebb) lejárattal kereskedjünk. Rövidtávú stratégia, mert az ügylet kockázata potenciálisan korlátlan és emiatt kezdőknek nem ajánlott.

- Típus: Neutral

- Ügylet: Kredit

- Maximum profit: Korlátozott

- Maximum kockázat: Korlátlan

- Stratégia: Oldalazó stratégia

Az ügylet létrehozása

- Eladunk rövid lejáratú (egy hónap vagy kevesebb) OTM alacsony küszöbárú Put opciókat.

- Eladunk azonos lejáratú OTM (magasabb küszöbárú) Call opciókat.

Az ügylet lépései

Belépés:

- Győződjünk meg, hogy a trend bizonyos sávban helyezkedik-e el.

- A részvények tekintetében hírmentes időszakban kereskedjünk, ha ez lehetséges.

Kilépés:

- Vásároljuk vissza opcióinkat, ha nyereségesnek gondoljuk a pozíciót.

Az ügylet jellemzői

Maximális kockázat: Korlátlan.

Maximális profit: A kapott nettó kredit.

Időérték jellemzője: Az idő múlása hasznos pozíciónknak.

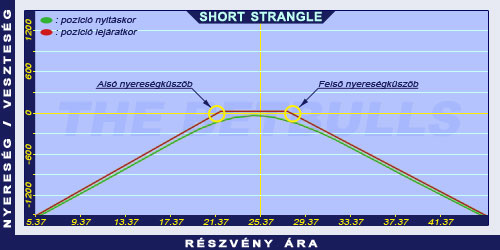

Alsó Nyereségküszöb: Alacsonyabb kötési árfolyam – nettó kredit.

Felső Nyereségküszöb: Magasabb kötési árfolyam + nettó kredit.

Előnyök és hátrányok

Előnyök:

- Bizonyos sávban mozgó részvények esetén nyereséges.

- Viszonylag magas hozamú stratégia.

Hátrányok:

- A nyereségküszöbökön túl kockázatos.

- Korlátozott profit.

- Magas kockázatú stratégia, ezért kezdőknek nem ajánlott.

Az ügylet lezárása

Pozíció lezárása:

- Vásároljuk vissza Call és Put opcióinkat.

A veszteség enyhítése:

- Vásároljuk vissza az eladott opciókat.

Példa

2004. május 17-én az ABCD kereskedése 25.37$-on történik. Eladunk 2004. júniusi lejáratú és 22.50$ küszöbárú Put opciót, melynek prémiuma 0.35$. Eladunk 2004. júniusi lejáratú és 27.50$ küszöbárú Call opciót, melynek prémiuma 0.65$.

Az alaptermék (részvény) ára: S=25.37$

Az eladott Put prémiuma: PE=0.35$

Az eladott Call prémiuma: CE=0.65$

Kötési árfolyam (küszöbár): KPE=22.50$

Kötési árfolyam (küszöbár): KCE=27.50$

Nettó jóváírás: NKr

Maximális kockázat: R

Maximális profit: Pr

Alsó nyereségküszöb: ANyK

Felső nyereségküszöb: FNyK

Nettó jóváírás (kredit): NKr = PE + CE

Maximális kockázat (rizikó): Korlátlan

Maximális profit (nyereség): Pr = NKr

Alsó nyereségküszöb: ANyK = KPE - NKr

Felső nyereségküszöb: FNyK = KCE + NKr

NKr = 1.00$

R = korlátlan

Pr = 1.00$

ANyK = 21.50$

FNyK = 28.50$