Leírás

A Short Straddle opció a Long Straddle ügylettel ellentétes tranzakció. Rövid lejáratú (egy hónap vagy annál kevesebb) ATM Put és Call opciókat shortolunk jövedelmünk javításának érdekében. Rövidtávú stratégia, mert az ügylet kockázata potenciálisan korlátlan és emiatt kezdőknek nem ajánlott. A pozíció mindkét összetevője alulról korlátlan. A részvények bármilyen irányú ingadozása következtében pozíciónk is bizonytalanná válhat. Egy bizonyos sávban mozgó részvények esetén korlátozott mértékben profitálhatunk. A piac iránya semleges, mozdulatlan részvényekben bizakodunk. Továbbá arra is számítunk, hogy a jövőben a volatilitás is gyengül. Ideális számunkra a magasabb implikált volatilitás. Egy hónap (vagy rövidebb) lejárattal kereskedjünk.

- Típus: Neutral

- Ügylet: Kredit

- Maximum profit: Korlátozott

- Maximum kockázat: Korlátlan

- Stratégia: Oldalazó stratégia

Az ügylet létrehozása

- Eladunk rövid lejáratú (egy hónap vagy kevesebb) ATM Put opciókat.

- Eladunk azonos lejáratú ATM Call opciókat.

Az ügylet lépései

Belépés:

- Győződjünk meg, hogy a trend bizonyos sávban helyezkedik-e el.

- A részvények tekintetében hírmentes időszakban kereskedjünk, ha ez lehetséges.

Kilépés:

- Vásároljuk vissza opcióinkat, ha nyereségesnek gondoljuk a pozíciót.

Az ügylet jellemzői

Maximális kockázat: Korlátlan.

Maximális profit: A kapott nettó kredit.

Időérték jellemzője: Az idő múlása hasznos pozíciónknak.

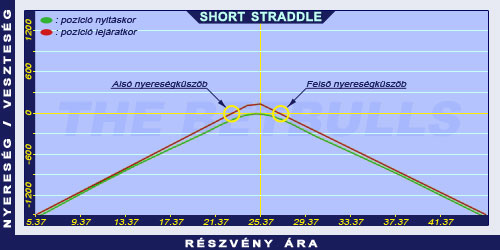

Alsó Nyereségküszöb: Kötési árfolyam – nettó kredit.

Felső Nyereségküszöb: Kötési árfolyam + nettó kredit.

Előnyök és hátrányok

Előnyök:

- Bizonyos sávban mozgó részvények esetén nyereséges.

- Viszonylag magas hozamú stratégia.

Hátrányok:

- A nyereségküszöbökön túl kockázatos.

- Korlátozott profit.

- Magas kockázatú stratégia, ezért kezdőknek nem ajánlott.

Az ügylet lezárása

Pozíció lezárása:

- Vásároljuk vissza Call és Put opcióinkat.

A veszteség enyhítése:

- Vásároljuk vissza az eladott opciókat.

Példa

2004. május 17-én az ABCD kereskedése 25.37$-on történik. Eladunk 2004. júniusi lejáratú és 25.00$ küszöbárú Put opciót, melynek prémiuma 1.20$. Eladunk 2004. júniusi lejáratú és 25.00$ küszöbárú Call opciót, melynek prémiuma 1.50$.

Az alaptermék (részvény) ára: S=25.37$

Az eladott Put prémiuma: PE=1.20$

Az eladott Call prémiuma: CE=1.50$

Kötési árfolyam (küszöbár): KPE=25.00$

Kötési árfolyam (küszöbár): KCE=25.00$

Nettó jóváírás: NKr

Maximális kockázat: R

Maximális profit: Pr

Alsó nyereségküszöb: ANyK

Felső nyereségküszöb: FNyK

Nettó jóváírás (kredit): NKr = PE + CE

Maximális kockázat (rizikó): Korlátlan

Maximális profit (nyereség): Pr = NKr

Alsó nyereségküszöb: ANyK = K - NKr, ahol K = KPE = KCE

Felső nyereségküszöb: FNyK = K + NKr

NKr = 2.70$

R = korlátlan

Pr = 2.70$

ANyK = 22.30$

FNyK = 27.70$