Leírás

A Short Iron Butterfly opció a Long Iron Butterfly ügylettel ellentétes tranzakció. Annak ellenére, hogy nettó debites ügylet, nem túl népszerű stratégia, mivel a Straddle és a Strangle ügyletekhez képest kisebb a megtérülése. A pozíció kialakítása a Bear Put Spread és a Bull Call Spread pozíciók együttese. A magasabb Put összetevő árfolyama megegyezik az alacsonyabb Call kötési árával, kialakítva így a pillangóra emlékeztető alakzatot. Az így keletkező ügylet nagy mozgású részvények esetén nyereséges. Hátránya, hogy a nyereség korlátozott és mozdulatlan részvények esetén a potenciális kockázat akadályozza a nyereség esetleges növekedését. A piac semleges, magas volatilitású részvényárakra spekulálunk. Olcsóbb és korlátozott hozamú ügyletnek számít, abban bízunk tehát, hogy a részvények volatilitás értéke magas. Lejárati idő legalább három hónap, de a lejárat előtti utolsó hónapban zárjuk a pozíciót.

- Típus: Neutral

- Ügylet: Debit

- Maximum profit: Korlátozott

- Maximum kockázat: Korlátozott

- Stratégia: Volatilitás

Az ügylet létrehozása

- Eladunk egy alacsony (OTM) Put opciót.

- Vásárolunk középen egy ATM Put opciót.

- Vásárolunk középen egy ATM Call opciót.

- Eladunk egy magasabb (OTM) Call opciót.

- Minden összetevő azonos lejáratú és vegyük észre, hogy vegyesen, azaz egyidejűleg Call és Put opciókból van felépítve a pozíció. Ne feledjük, hogy a középső összetevők kötési árfolyama azonos, valamint a kötési árfolyamok egymástól való eltérése azonos.

Az ügylet lépései

Belépés:

- A chartokon például árbóc alakzatot mutató részvényeket keressünk.

Kilépés:

- Csak lejárat előtt bontható a pozíció.

Az ügylet jellemzői

Maximális kockázat: Nettó debit.

Maximális profit: Két szomszédos kötési árfolyam különbsége - nettó debit.

Időérték jellemzője: Az idő múlása általában hátrányos, de ha pozíciónk nyereségessé válik, akkor hasznos is lehet.

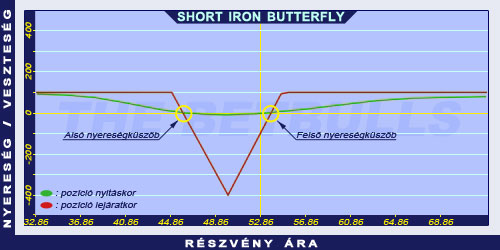

Alsó Nyereségküszöb: Középső kötési árfolyama – nettó debit.

Felső Nyereségküszöb: Középső kötési árfolyama + nettó debit.

Előnyök és hátrányok

Előnyök:

- Korlátozott kockázat.

- Viszonylag magas a nyereség valószínűsége robbanásszerűen mozgó részvény esetén.

Hátrányok:

- Potenciálisan magasabb nyereség egymáshoz képest távolabbi kötési árfolyamok mellett lehetséges.

- Magasabb potenciális nyereség közel a lejárathoz keletkezik.

- A potenciális veszteség messze túlhaladja a lehetséges nyereséget.

Az ügylet lezárása

Pozíció lezárása:

- Vásároljuk vissza az eladott opciókat és adjuk el a vett opciókat.

A veszteség enyhítése:

- Zárjuk pozíciónkat a fent említett módon.

Példa

2004. május 17-én az ABCD kereskedése 52.87$-on történik. Eladunk 2004. augusztusi lejáratú és 45.00$ küszöbárú Put opciót, melynek prémiuma 1.88$. Vásárolunk 2004. augusztusi lejáratú és 50.00$ küszöbárú Put opciót, melynek prémiuma 3.73$. Vásárolunk 2004. augusztusi lejáratú és 50.00$ küszöbárú Call opciót, melynek prémiuma 7.03$. Eladunk 2004. augusztusi lejáratú és 55.00$ küszöbárú Call opciót, melynek prémiuma 4.67$.

Az alaptermék (részvény) ára: S=52.87$

Az eladott Put prémiuma: PE=1.88$

A vásárolt Put prémiuma: PV=3.73$

A vásárolt Call prémiuma CV=7.03$

Az eladott Call prémiuma: CE=4.67$

Kötési árfolyam (küszöbár): KPE=45.00$

Kötési árfolyam (küszöbár): KPV=50.00$

Kötési árfolyam (küszöbár): KCV=50.00$

Kötési árfolyam (küszöbár): KCE=55.00$

Nettó terhelés: ND

Maximális kockázat: R

Maximális profit: Pr

Alsó nyereségküszöb: ANyK

Felső nyereségküszöb: FNyK

Nettó terhelés (debit): ND = (PV + CV) - (PE + CE)

Maximális kockázat (rizikó): R = ND

Maximális profit (nyereség): Pr = (KCE - KCV) - ND vagy Pr = (KPV - KPE) - ND

Alsó nyereségküszöb: ANyk = KPV - ND vagy ANyK = KCV - ND

Felső nyereségküszöb: FNyK = KPV + ND vagy FNyK= KCV + ND

ND = 4.21$

R = 4.21$

Pr = 0.79$

ANyK = 45.79$

FNyK = 54.21$