Leírás

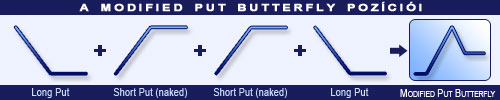

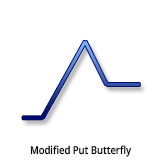

A Modified Put Butterfly opció azonos a Long Put Butterfly ügylettel azzal a különbséggel, hogy a közép és a magasabb összetevő árban közelebb van egymáshoz, mint az alacsony és a középen lévő másik komponens. Látszólag ez a stratégia azonos a Modified Call Butterfly stratégiával. Maximális a nyereség, ha a részvény árfolyama a középen lévő összetevők küszöbárához közeli. Szöszmötölő stratégia, apró részletekre is figyelni kell. Kialakításához szükség van egy darab alacsony Long Put opcióra, kettő darab ATM Short Put és egy darab OTM Long Put opcióra. A keletkező pozíció nyereséges a bizonyos sávban mozgó részvények esetén, vagy ha a részvények emelkednek. A vonzó kockázat/nyereség arány ellenére is a maximális profit korlátozott lesz. A piac iránya semleges vagy mérsékelten emelkedő. Alacsony költségek mellett potenciálisan magas hozamra számítunk. Lejárati idő egy hónap vagy kevesebb.

- Típus: Neutral, Bullish

- Ügylet: Kredit

- Maximum profit: Korlátozott

- Maximum kockázat: Korlátozott

- Stratégia: Oldalazó stratégia

Az ügylet létrehozása

- Vásárolunk egy alacsony (OTM) Put opciót.

- Eladunk középen két ATM Put opciót.

- Vásárolunk egy magasabb (ITM) Put opciót.

- Minden összetevő azonos lejáratú és vegyük észre, hogy csak Put opciókból van felépítve a pozíció. Ne feledjük azt se, hogy a kötési árfolyamok egymástól való eltérése azonos.

Az ügylet lépései

Belépés:

- Győződjünk meg, hogy a részvények bizonyos sávban mozognak.

Kilépés:

- Csak lejárat előtt bontható a pozíció.

Az ügylet jellemzői

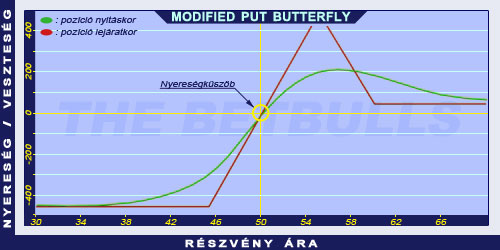

Maximális kockázat: Középső és az alacsonyabb küszöbárak különbsége – magasabb és a középső küszöbárak különbsége – nettó kredit.

Maximális profit: A magasabb és az alacsonyabb küszöbár különbsége + nettó debit.

Időérték jellemzője: Az idő múlása hasznos nyereséges pozíció esetén, ellenben hátrányos.

Nyereségküszöb: Alacsonyabb kötési árfolyam + maximális kockázat.

Előnyök és hátrányok

Előnyök:

- Bizonyos sávban mozgó részvények esetén nyereséges.

- Alacsony költségek.

- Viszonylag magas kockázat/nyereség arány.

Hátrányok:

- Potenciálisan magasabb profit csak a lejáratkor keletkezhet.

- Korlátozott profit.

Az ügylet lezárása

Pozíció lezárása:

- Vásároljuk vissza eladott opcióinkat és adjuk el a megvásárolt opcióinkat.

A veszteség enyhítése:

- Zárjuk pozíciónkat a fent említett módon.

Példa

2004. május 17-én az ABCD kereskedése 50.00$-on történik. Vásárolunk 2004. júniusi lejáratú és 45.00$ küszöbárú Put opciót, melynek prémiuma 0.98$. Eladunk 2 darab 2004. júniusi lejáratú és 55.00$ küszöbárú Put opciót, melyek prémiuma 6.12$. Vásárolunk 2004. júniusi lejáratú és 60.00$ küszöbárú Put opciót, melynek prémiuma 10.28$.

Az alaptermék (részvény) ára: S=50.00$

A vásárolt 1Put prémiuma: P1V=0.98$

Az eladott 2 darab Put prémiuma: PE=6.12$

A vásárolt 2Put prémiuma: P2V=10.28$

Kötési árfolyam (küszöbár): K1PV=45.00$

Kötési árfolyam (küszöbár): KPE=55.00$

Kötési árfolyam (küszöbár): K2PV=60.00$

Nettó jóváírás: NKr

Maximális kockázat: R

Maximális profit: Pr

Átmeneti kockázat/nyereség: int

Nyereségküszöb: NyK

Nettó jóváírás (kredit): NT = 2*PE - (P1V + P2V)

Maximális kockázat (rizikó): R = (KPE - K1PV) - (K2PV - KPE) - NKr

Maximális profit (nyereség): Pr = (K2PV - KPE) + NKr

Átmeneti kockázat/nyereség: int = NKr

Nyereségküszöb: Nyk = K1PV + R

NKr = 0.98$

R = 4.02$

Pr = 5.98$

int = 0.98$

NyK = 49.02$