Leírás

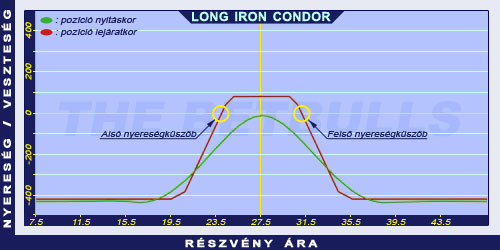

A Long Iron Condor opció középszintű stratégia, mely nyereséges lehet, ha az alaptermék, a részvények emelkednek, vagy bizonyos sávban mozognak. Lényegében egy Bull Put Spread és egy Bear Call Spread kombinációja, de a Long Iron Butterfly egyik változatának is tekinthető. A magasabb Put árfolyama kisebb, mint az alacsonyabb Call árfolyama, kialakítva ily módon a keselyűre jellemző alakot. Két jövedelmező stratégia kombinációjaként ismét egy jövedelmező stratégiát eredményez. Ideális esetben a részvény árfolyama a középen lévő két összetevő küszöbára között marad, ekkor ugyanis a maximális nyereség adódik, ha az opciók ekkor járnak le. Ebben az ideális helyzetben az opciók értéktelenül lejárnak és megtarthatjuk a kombinált kreditet. A kombinált kredit révén szélesedik a nyereségküszöbök közötti tartomány, más szavakkal, a Bull Put elem segíti a Bear Call elemet és fordítva. A piac iránya semleges, a részvények kis mozgására és alacsony volatilitására számítunk. Nettó kredit jellemző. Rövid lejáratú kereskedés, egy hónap vagy kevesebb.

- Típus: Neutral

- Ügylet: Kredit

- Maximum profit: Korlátozott

- Maximum kockázat: Korlátozott

- Stratégia: Jövedelmező stratégia, Oldalazó stratégia

Az ügylet létrehozása

- Vásárolunk egy alacsony OTM Put opciót.

- Eladunk középen egy alacsonyabb OTM Put opciót.

- Eladunk középen egy magasabb OTM Call opciót.

- Vásárolunk egy magasabb OTM Call opciót.

- Minden összetevő azonos lejáratú opció. A stratégia kialakításában egyaránt használunk Call és Put opciókat. Vegyük észre, hogy a küszöbárak közötti különbözetek azonosak.

Az ügylet lépései

Belépés:

- Győződjünk meg, hogy a trend bizonyos sávban marad-e.

Kilépés:

- A pozícióját lezárhatja a lejárati dátum időpontja előtt. Ne felejtse ki számításaiból a komissziós díjakat.

Az ügylet jellemzői

Maximális kockázat: Szomszédos küszöbárak különbsége – nettó kredit.

Maximális profit: A kapott nettó kredit.

Időérték jellemzője: Nyereséges pozíció esetén az idő múlása hasznos, ellenben hátrányos.

Alsó Nyereségküszöb: Középső Short Put küszöbára – nettó kredit.

Felső Nyereségküszöb: Középső Short Call küszöbára + nettó kredit.

Előnyök és hátrányok

Előnyök:

- Bizonyos sávban mozgó részvények esetén potenciálisan magas nyereség.

- Korlátozott és alacsony kockázat, potenciális bevétellel.

Hátrányok:

- Magasabb profit lejárathoz közel keletkezhet.

Az ügylet lezárása

Pozíció lezárása:

- Egyszerűen vásároljuk vissza eladott opciónkat és adjuk el a megvett opcióinkat.

A veszteség enyhítése:

- Zárjuk pozíciónkat a fent említett módon.

Példa

2004. április 12-én az ABCD kereskedése 27.50$-on történik. Vásárolunk 2004. májusi lejáratú és 20.00$ küszöbárú Put opciót, melynek prémiuma 0.25$. Eladunk 2004. májusi lejáratú és 25$ küszöbárú Put opciót, melynek prémiuma 1.25$. Eladunk 2004. májusi lejáratú és 30$ küszöbárú Call opciót, melynek prémiuma 1.30$. Vásárolunk 2004 májusi lejáratú és 35.00$ küszöbárú Call opciót, melynek prémiuma 0.35$.

Az alaptermék (részvény) ára: S=27.50$

A vásárolt Put prémiuma: PV=0.25$

Az eladott Put prémiuma: PE=1.25$

A vásárolt Call prémiuma: CV=0.35$

Az eladott Call prémiuma: CE=1.30$

Kötési árfolyam (küszöbár): KPV=20.00$

Kötési árfolyam (küszöbár): KPE=25.00$

Kötési árfolyam (küszöbár): KCE=30.00$

Kötési árfolyam (küszöbár): KCV=35.00$

Nettó jóváírás: NKr

Maximális kockázat: R

Maximális profit: Pr

Alsó nyereségküszöb: ANyK

Felső nyereségküszöb: FNyK

Nettó jóváírás (kredit): NKr = (PE + CE) - (PV + CV)

Maximális kockázat (rizikó): R = (KPE - KPV) - NKr vagy R = (KCE - KPE) - NKr vagy R = (KCV - KCE) - NKr

Maximális profit (nyereség): Pr = NKr

Alsó nyereségküszöb: ANyk = KPE - NKr

Felső nyereségküszöb: FNyK = KCE + NKr

NKr = 1.95$

R = 3.05$

Pr = 1.95$

ANyK = 23.05$

FNyK = 31.95$