Leírás

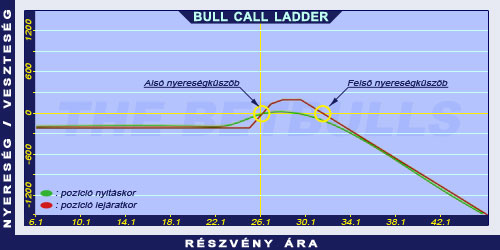

A Bull Call Ladder opció a Bull Call Spread kiterjesztése azáltal, hogy még egy magasabb küszöbárú Call opciót shortolunk. A pozíció kockázata korlátlan lesz gyorsan emelkedő részvényárak esetén. Különbözeti ügylet, azaz egyidejű vételből és eladásból áll és vertikális stratégia is egyben, mert a vett és az eladott opciók eltérő eleme a kötési árfolyam. Azt várjuk a piactól, hogy az emelkedés valószínűsége nagyobb, mint az esésé, tehát a piaci ár emelkedésére spekulálunk. Akkor érdemes ezt a stratégiát követni, amikor a piacon szeretnénk lenni, de nem vagyunk annyira biztosak az emelkedésben. Leginkább nettó debit jellemző a tranzakcióra. Semleges stratégiának tekinthető, mivel nem egészen világos, hogy emelkedő vagy csökkenő-e. A piac iránya a részvényár és az első strike ár függvényében alakul. Arra számítunk, hogy a részvény ára a középső (az első Short Call) kötési árfolyama felé emelkedik, de még a magasabb Call alatt marad. A kettő között bárhol ideális számunkra. Inkább rövid lejáratú opciókkal kereskedjünk, mert az alaptermék túlemelkedése korlátlanul növekedő kockázattal jár együtt. Ha a részvény ára az alacsonyabb (vett) strike alatt van, akkor veszteség termelődhet. Ha a részvény ára a középső és a magasabb Call között van, akkor maximális nyereség adódhat, de a magasabb strike fölött a kockázat korlátlan. Az extra összetevő miatt alsó és felső nyereségküszöbbel számolunk.

- Típus: Neutral

- Ügylet: Debit

- Maximum profit: Korlátozott

- Maximum kockázat: Korlátlan

- Stratégia: Vertikális különbözet

Az ügylet létrehozása

- Veszünk alacsony Call opciókat.

- Eladunk azonos mennyiségben azonos lejáratú közepes küszöbárú Call opciókat.

- Eladunk azonos mennyiségben azonos lejáratú magasabb küszöbárú Call opciókat.

Az ügylet lépései

Belépés:

- Győződjünk meg arról, hogy a trend csökkenő-e vagy egy bizonyos sávban mozog.

Kilépés:

- Ha a részvény ára a stop loss fölött van, akkor eladjuk a Long Call opciót és, ha nem kereskedhetünk fedezetlen Call opciókkal, akkor bontjuk pozíciónkat.

Az ügylet jellemzői

Maximális kockázat: Korlátlant.

Átmeneti kockázat: Nettó Debit

Maximális profit: Közép és az alacsonyabb strike árak különbsége – nettó debit.

Időérték jellemzője: Az idő múlása hasznos, ha pozíciónk az alacsonyabb strike körüli és ez fokozódik, ha a magasabb strike körül van.

Alsó Nyereségküszöb: Alacsonyabb kötési árfolyam + nettó debit.

Felső Nyereségküszöb: (Magasabb strike + közép strike – alacsonyabb strike) – nettó debit.

Előnyök és hátrányok

Előnyök:

- A Bull Call Spread ügylethez képest alacsonyabb költség és nyereségküszöb jellemző.

Hátrányok:

- Jelentősen magasabb kötési árfolyamok esetén eredményezhet magasabb hozamokat, persze ehhez még az is szükséges, hogy a részvény ára a küszöbárak fölé emelkedjen.

- Emelkedő részvényár esetén felülről korlátozott.

Az ügylet lezárása

Pozíció lezárása:

- Vásároljuk vissza az eladott opciókat és adjuk el a vett opciókat.

A veszteség enyhítése:

- Zárjuk pozíciónkat a fent említett módon.

Példa

2004. május 14-én az ABCD kereskedése 26.10$-on történik. Vásárolunk 2004. júniusi lejáratú és 25.00$ küszöbárú Call opciót, melynek prémiuma 1.60$. Eladunk 2004. júniusi lejáratú és 27.50$ küszöbárú Call opciót, melynek prémiuma 0.20$. Eladunk 2004. júniusi lejáratú és 30$ küszöbárú Call opciót, melynek prémiuma 0.10$.

Az alaptermék (részvény) ára: S=26.100$

A vásárolt Call prémiuma: CV=1.60$

Az eladott 1Call prémiuma: C1E=0.20$

Az eladott 2Call prémiuma: C2E=0.10$

Kötési árfolyam (küszöbár): KVC=25.00$

Kötési árfolyam (küszöbár): K1C=27.50$

Kötési árfolyam (küszöbár): K2C=30.00$

Nettó terhelés: ND

Átmeneti kockázat: int R

Maximális kockázat: R

Maximális profit: Pr

Alsó nyereségküszöb: ANyK

Felső nyereségküszöb: FNyK

Nettó terhelés (debit): ND = CV - (C1E + C2E)

Átmeneti kockázat: int R = ND

Maximális kockázat (rizikó): korlátlan

Maximális profit (nyereség): Pr = K1C - KVC - ND

Alsó nyereségküszöb: ANyK = KVC + ND

Felső nyereségküszöb: FNyK = K1C + K2C - KVC - ND

ND = 1.30$

R = Korlátlan

Pr = 1.20$

ANyK = 26.30$

FNyK = 31.20$