Leírás

A Put Ratio Backspread opció a Call Ratio Backspread ügylettel ellentétes tranzakció. Meredeken zuhanó részvények esetén, ezen ügylet során nyereségünk rohamosan növekedhet. Továbbá, a növekedő volatilitás is hasznos lehet számunkra. Kedvezőtlen azonban helyzetünk stagnáló részvények esetén. Kialakításához azonos lejáratú Put opciókat adunk el és vásárolunk egyidejűleg, csak nem azonos mennyiségben. Tipikusan a vásárolt/eladott Put opciók aránya 2:1 vagy 3:2, következésképpen mindig nettó kredit jellemzi az ügyletet. Ezért potenciálisan korlátlan nyereségre számíthatunk. A piac iránya (agresszív módon) csökkenő, ugyanis növekvő volatilitású és robbanásszerűen csökkenő részvényekre spekulálunk. Az ügylet célja egyben a maximális kockázat és a költségek minimalizálása is. Hosszú lejáratban gondolkodjunk, legalább hat hónap.

- Típus: Bearish

- Ügylet: Kredit

- Maximum profit: Korlátlan

- Maximum kockázat: Korlátozott

- Stratégia: Hitelezett

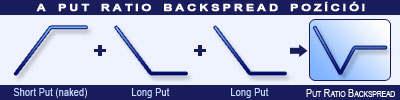

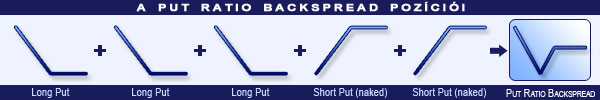

Az ügylet létrehozása

vagy

- Vásárolunk kettő vagy három alacsony Put opciót.

- Eladunk egy vagy kettő azonos lejáratú, de magasabb Put opciót.

- Arra törekszünk, hogy kezdeti kiadásaink nulla-összegű legyenek vagy az alacsonyabb nettó kredit a cél.

Az ügylet lépései

Belépés:

- Győződjünk meg arról, hogy a trend csökkenő-e.

Kilépés:

- Ha a részvény a stop loss fölé emelkedik, akkor szüntessük meg a pozíciót.

- Legalább egy hónappal a lejárat előtt célszerű megszüntetni a pozíciót.

Az ügylet jellemzői

Maximális kockázat: Kötési árfolyamok különbsége – kapott nettó kredit vagy (+ nettó debit).

Maximális profit: Korlátlan.

Időérték jellemzője: Az idő múlása általában hátrányos.

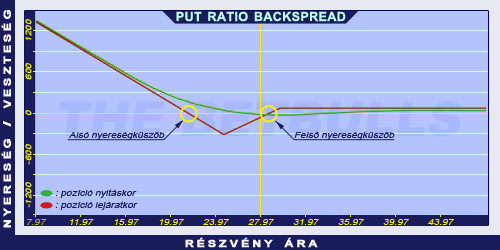

Alsó Nyereségküszöb: Alacsonyabb kötési árfolyam + (küszöbárak különbsége * Short Put darabszám)/(Long Put darabszám – Short Put darabszám) + nettó kredit vagy (- nettó debit).

Felső Nyereségküszöb: Magasabb kötési árfolyam + nettó kredit.

Előnyök és hátrányok

Előnyök:

- Alacsony kiadások.

- Korlátozott kockázat.

- Zuhanó részvény esetén korlátlan nyereség.

Hátrányok:

- Mozdulatlan részvények növekvő kockázatot eredményeznek.

- Viszonylag összetett stratégia.

Az ügylet lezárása

Pozíció lezárása:

- Vásároljuk vissza eladott opcióinkat és adjuk el a megvásárolt opcióinkat.

A veszteség enyhítése:

- Zárjuk pozíciónkat a fent említett módon.

Példa

2004. május 25-én az ABCD kereskedése 27.98$-on történik. Vásárolunk 2 darab 2005. januári lejáratú és 25.00$ küszöbárú Put opciót, melynek prémiuma 2.15$. Eladunk 1 darab 2005. januári lejáratú és 30.00$ küszöbárú Put opciót, melyek prémiuma 4.40$.

Az alaptermék (részvény) ára: S=27.98$

Az eladott 1 darab Put prémiuma: PE=4.40$

A vásárolt 2 darab Put prémiuma: PV=2.15$

Kötési árfolyam (küszöbár): KPE=30.00$

Kötési árfolyam (küszöbár): KPV=25.00$

Nettó jóváírás: Kr

Maximális kockázat: R

Maximális profit: Pr

Alsó nyereségküszöb: ANyK

Felső nyereségküszöb: FNyK

Longolt Put-ok száma: nLP=2

Shortolt Put-ok száma: nSP=1

Nettó jóváírás (kredit): NKr = 2 x PV - PE

Maximális kockázat (rizikó): R = (KPE - KPV) - NKr

Maximális profit (nyereség): Pr = korlátlan

Alsó nyereségküszöb: ANyK = KPV - (KPE - KPV) / (nLP - nSP) + NKr (vagy - ND)

Felső nyereségküszöb: FNyK = KPE - NKr

ND = 0.10$

R = 4.90$

Pr = végtelen

ANyK = 20.10$

FNyK = 29.90$